Hvis du leser dette, vet du hvor viktig det er å akseptere mange typer betaling fordi du aldri har lyst til å si «nei» til en kunde. Dette er eksponentielt viktig for kjøper som er større enn $100 fordi kontrollene er brukt for 1 av 5 av disse transaksjonene.

Hvis du leser dette, vet du hvor viktig det er å akseptere mange typer betaling fordi du aldri har lyst til å si «nei» til en kunde. Dette er eksponentielt viktig for kjøper som er større enn $100 fordi kontrollene er brukt for 1 av 5 av disse transaksjonene.

Hvis 2002 filmen » Catch Me If You Can lært oss noe, er det at bedrifter kan aldri være naiv eller for forsiktig når akseptere sjekker., Med dollarsedler du kan bruke en penn eller forfalsket hold den opp mot lyset og se om det aktuelle vannmerker, sikkerhet tråder, og farge-skiftende blekk er til stede.

Sjekker er tøffere å verifisere med synsundersøkelse. I motsetning til penger, det er ingen konsistens med sjekk utskrift. Selv når du bestiller fra deres bank, forbrukere kan opprette egendefinerte sjekker ved hjelp av en rekke metoder, inkludert maler fra deres finansiell institusjon, laste opp familiebilder og til og med skrive ut sjekker hjemme på verifisert kontroller papir.,

Dermed, du kan ikke bare holde en sjekk opp mot lyset slik at noen magiske indikatoren vil fortelle deg, «dette er en ekte sjekk, som du kan akseptere.»

Som en bedrift eier, du ønsker å være 100% sikker på at en sjekk er ekte, og det vil ikke sprette før du innløser. Du ønsker ikke å bli straffet med et innskudd varen returneres avgift, vanligvis kjent som avkastning sjekk avgift. I September 2014, gjennomsnittlig innskudd varen returneres avgift på 10 største bankene i usa var $12.85 per sjekk.

Så, hvordan kan du kontrollere en sjekk er bra? La oss hjelpe deg.,

Spørsmål å Stille

Først, selvfølgelig, ønsker du å matche dollar beløp som er skrevet på den juridiske linje samt safe. For å kontrollere om en sjekk er god eller ikke, noen spørsmål å stille deg selv er:

- Er det en bank logo eller adresse nederst i venstre hjørne?

- Er det en sikkerhet hengelås umiddelbart etter juridisk linje?

Hvis bankens telefonnummeret som er skrevet ut, det er ikke anbefalt at du kaller det, fordi du kan ende opp med å snakke til en falsk «bankers.»Skulle du velge å ringe, forskning banken selv og ringe nummeret som er oppført på nettstedet., Vær oppmerksom på at på grunn av lover, finansielle institusjoner er ikke nødt til å oppgi mye informasjon til deg uansett.

en Annen ting å vurdere: Du kan alltid be om check-betalende kunder trekke midler på en lokal bank, på den måten kan du selv gå til banken for å bekrefte kundens og sjekker’ gyldighet. Dette er ikke praktisk, skjønt. Du burde ikke forventes å besøke en bank hver gang dine kunder betale med sjekk. Det er en real time avløp (kjøring til og fra banken, venter i kø, etc.) og avfall av gass, også., Plus, kan du ikke ønsker å trekke potensielle kunder som bor utenfor byen.

Ta auto forhandlere for eksempel…Er det mulig for dem å be alle bilkjøpere bor i den samme byen som sin forhandler? Mange ganger, bil kjøpere reise ut av byen til den beste prisen tilgjengelig, eller fordi en forhandler har nøyaktig merke/modell/farge han eller hun er ute etter å kjøpe. Hvis dette var tilfellet, auto forhandlere i betydelig grad ville begrense deres kundebase for kunder som ønsker å betale med sjekk.,

MICR-Linje Krav

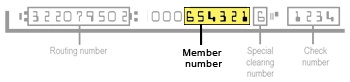

Andre, hver ekte kontroller har en MICR-linje (Magnetic Ink Character Recognition) som inneholder bank routing-nummer, kontroll-konto nummer, og sjekk nummeret. Ikke bare det, men den MICR-linjen skal ikke stikke ut som en skinnende ny krone. Det bør være akkurat det motsatte – kjedelig, skrives ut flatt på sjekk hevet uten blekk.

Andre, hver ekte kontroller har en MICR-linje (Magnetic Ink Character Recognition) som inneholder bank routing-nummer, kontroll-konto nummer, og sjekk nummeret. Ikke bare det, men den MICR-linjen skal ikke stikke ut som en skinnende ny krone. Det bør være akkurat det motsatte – kjedelig, skrives ut flatt på sjekk hevet uten blekk.

Hvis MICR-linje er til stede, og samsvarer med alle kravene, betyr det at du skal føle deg trygg akseptere det?, Nei, fordi MICR-linjer har svært bestemte skrifter som bare sertifisert sjekk prosessutstyr kan lese. De to mest anerkjente skrift-typer som oppfyller internasjonale standarder er E-13B og CMC-7.

For disse grunner, endre MICR-linje på noen som helst måte bidrar til 62% av alle falske sjekker. Ganske skremmende når du tenker på det fordi du ikke ønsker din bedrift å bidra til denne statistikken!,

Sjekk Din Sjekk Forfatter Databasen

Har du hørt om den lille sorte bokser som du kan kjøpe fra din bankforbindelse for å skanne en kontrollere og verifisere sin legitimitet i løpet av sekunder? Oh, du ikke har en? Det er fordi det er ingen svart boks.

Bare finansielle institusjoner og velg business typer har godkjenning for å få tilgang til alle opplysninger om en sjekk writer ‘ s konto. Disse databasene huset svært verdifull informasjon om millioner av sjekk forfattere, inkludert: Er det sjekk writer ‘ s konto åpne eller lukket? Hva er deres sjekk skrive historie?, Har de noen gang fått en sjekk?

Så hvordan kan du få hendene på sjekk forfatter databaser? Samarbeid med en sjekk service firma som har tilgang til dem, er din eneste sjanse. Gitt, er du ikke kommer til å ta en titt inne i databasen selv. Sjekk din tjeneste selskapet fungerer som dine øyne og ører, og gjør store løft for å hjelpe deg med å kontrollere sjekker.

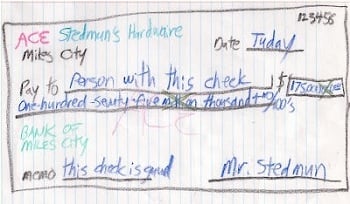

«sjekk» til høyre her er åpenbart en falsk for mange grunner. Hva med litt tøffere test? Tror du at du har koteletter til å oppdage en ekte sjekk fra en falsk? Prøve din hånd på den Falske Sjekk Utfordring.,

«sjekk» til høyre her er åpenbart en falsk for mange grunner. Hva med litt tøffere test? Tror du at du har koteletter til å oppdage en ekte sjekk fra en falsk? Prøve din hånd på den Falske Sjekk Utfordring.,

Gjør ingen feil, dårlig sjekker brenne et hull i bedriftens fortjeneste. De forrige avsnittene er absolutt en god start på å bekrefte om en sjekk er god eller ikke.

Men langt den beste måten å kontrollere en sjekk er å forlate den for å sjekke service fagfolk som gir sjekk bekreftelse tjenester. Sjekk service-selskapene har tilgang til de nevnte sjekk forfatter databaser og spesialiserte metoder for å «anbefale» eller «ikke anbefale» hver kontroller at du kjører på din point of sale. Sjekk bekreftelse tjenester godkjenne sjekker i sekunder via telefonen, sjekk terminal, eller Internett.