(pdf)

Inleiding

veel linkse politici hebben betoogd dat het belastingstelsel is gemanipuleerd om degenen aan de top te bevoordelen, en dat de rijken hun ” eerlijk deel niet betalen.”Dit wordt gebruikt om enorme belastingverhogingen te rechtvaardigen, met sommige zoals Rep. Alexandria Ocasio-Cortez (D-NY) pleiten voor top inkomstenbelasting tarieven van 70 procent of meer en presidentskandidaten Sen. Elizabeth Warren (D-MA) en Sen., Bernie Sanders (I-VT) introduceert ook steile nieuwe vermogensbelasting. De inkomstenbelasting is slechts een onderdeel van de belastingdruk Amerikanen geconfronteerd, maar het genereert veruit de meeste inkomsten (meer dan $1,7 biljoen) en wordt vaker gewijzigd dan andere delen van de belastingcode. Dat is de reden waarom de inkomstenbelasting is het middelpunt van veel van de politiek en politieke gesprekken over belastingdruk en hun impact op de begroting van huishoudens.,uit nieuwe gegevens van de Internal Revenue Service (IRS) blijkt echter dat het stelsel van inkomstenbelasting sinds 1980 steeds progressiever is geworden, ook al zijn de hoogste marginale belastingtarieven aanzienlijk verlaagd. De hoogste inkomens dragen het grootste deel van de inkomstenbelasting, ver boven hun gecorrigeerde bruto-inkomensaandeel, terwijl degenen aan de onderkant grotendeels worden gespaard van inkomstenbelasting.,

voor historische informatie:

- analyse van wie inkomstenbelasting betaalt TY2016

- analyse van wie inkomstenbelasting betaalt TY2015

- analyse van wie inkomstenbelasting betaalt TY2014

- wie inkomstenbelasting betaalt TY2013

- wie betaalt geen inkomstenbelasting?

nieuwe gegevens wijzen op de progressiviteit van de Inkomstenbelastingcode

elke daling van de IRS Statistics of Income division publiceert een individueel volledig rapport over de inkomstenbelastingaangiften. Het meest recente rapport heeft betrekking op het belastingjaar 2017 (ingediend in 2018).,

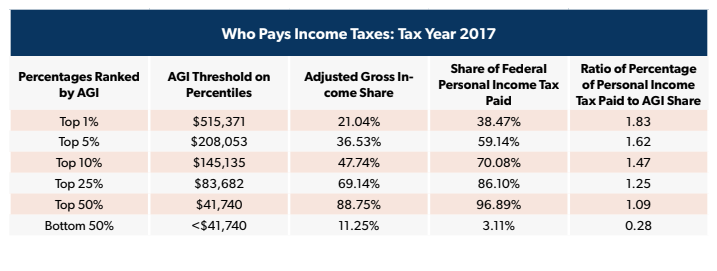

de nieuwe gegevens laten zien dat de top 1 procent van de verdieners (met een inkomen van meer dan $515.371) betaalde bijna 39 procent van alle inkomstenbelasting, een lichte stijging ten opzichte van het vorige belastingjaar 37 procent aandeel. Het bedrag van de belastingen betaald in dit percentiel is bijna tweemaal zoveel hun aangepaste bruto-inkomen (AGI) belasting.

de top 10 procent van de verdieners droeg de verantwoordelijkheid voor 70 procent van alle inkomstenbelasting betaald – up licht vanaf 2016-terwijl de helft van alle belastingaanvragers betaald 97 procent van alle inkomstenbelasting inkomsten., Met vermelding van de mate van progressiviteit in de code, de onderste 50 procent van de verdieners nam thuis 11 procent van de totale landelijke inkomen, terwijl als gevolg van 3 procent van alle inkomstenbelasting.

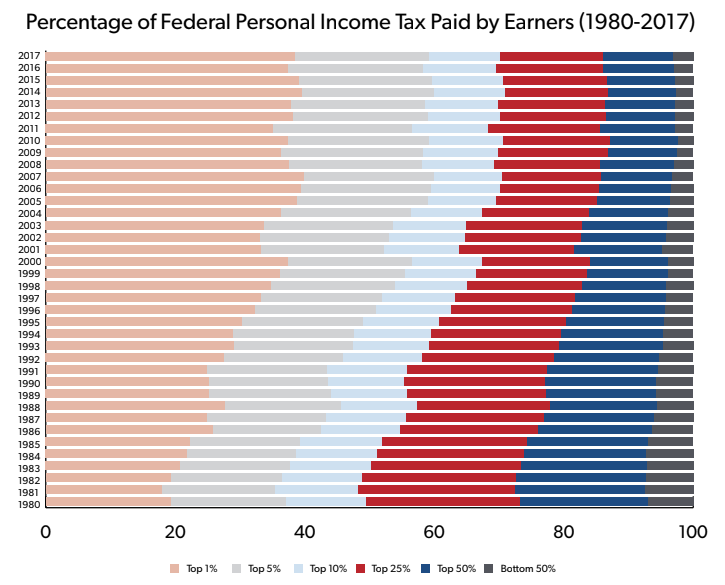

NTUF heeft Historische gegevens samengesteld die de verdeling van de federale belastingdruk tot 1980 volgen. In dat jaar, de inkomstenbelasting aandeel van de top een procent van de filers was 19 procent-de helft van wat het nu is (38,5 procent)., En dit gebeurde ondanks het hoogste marginale belastingtarief dat daalde van 70 procent in 1980 naar 39,6 procent in 2013 tot en met 2017. Aan de andere kant van het spectrum is het aandeel van de onderste 50 procent gekort. In 1980 stond het op 7 procent. Dat daalde tot een dieptepunt van 2,4 procent in 2010 (tijdens de recessie) alvorens geleidelijk te stijgen tot 3,1 procent in 2017 als de economie verbeterde.

Dit is het laatste jaar met gegevens van vóór de invoering van de Tax reductions and Jobs Act (TCJA)., Veel van de bepalingen in de TCJA, waaronder lagere belastingtarieven, bijna een verdubbeling van de standaardaftrek en uitbreiding van het kinderbelastingkrediet, zullen er echter naar verwachting toe leiden dat de hoogste verdieners een nog groter deel van de inkomstenbelasting dragen.

de trends zijn duidelijk: de code is steeds progressiever geworden, en wanneer mensen meer van hun eigen geld mogen houden, bloeien ze, stijgen op de economische ladder, en betalen een groter deel van de inkomstenbelasting voor degenen die dat niet zijn.,

belastingverlagingen en fiscale billijkheid

na rekening te hebben gehouden met lage inkomensniveaus en diverse belastingkredieten, betaalde 32 procent van de opbrengsten in belastingjaar 2017 geen inkomstenbelasting. Dit cijfer is aanzienlijk gestegen van 21,3 procent in 1980, maar het aantal niet-belastbare rendementen is gedaald van een hoogtepunt van bijna 42 procent in 2009 tijdens de recessie.

De TCJA zal naar verwachting extra mensen van de inkomstenbelastingrollen verwijderen door de standaardaftrek te verhogen en terugbetaalbare kredieten uit te breiden., Een volledige IRS-analyse van het belastingjaar 2018 zal pas over een jaar beschikbaar zijn, maar het Tax Policy Center (TPC) en David Splinter van het Gemengd Comité voor belastingen schatten elk dat de TCJA zal leiden tot een stijging van respectievelijk 2 en 3 procentpunten in het aantal filers als gevolg van nul inkomstenbelasting. niettemin, progressieven voortdurend aanvallen de TCJA, of een andere inkomstenbelasting verlaging, als “oneerlijk” door te beweren dat het alleen ten goede komt aan de rijken. Dit gaat voorbij aan het feit dat de meeste belastingbetalers minder betaalden dankzij de TCJA., In feite, TPC schat dat bijna twee derde van de huishoudens betaald minder inkomstenbelasting in 2018 dan ze zouden hebben onder de pre-TCJA code, terwijl 6 procent meer betaald (vooral als gevolg van de nieuwe limiet op de staat en lokale belastingaftrek gevolgen voor inwoners van hoge-belasting Staten).

en terwijl de totale waarde van de belastingverlagingen in dollar natuurlijk het hoogst is onder degenen met zeer hoge inkomens die hoge effectieve tarieven betalen, toont een gerenommeerde dynamische analyse aan dat de belastingverlagingen als percentage van het inkomen tussen 2,0 en 2 liggen.,8 procent voor elk van de vijf inkomenskwintielen tegen het einde van een 10-jarige scoringsvenster. Terwijl de topkwintiel ziet de grootste vermindering, alle kwintielen profiteren van de economische groei gestimuleerd door de TCJA en haar belastingverlagingen. De op een na grootste komt in het laagste kwintiel, waar de belastingdruk al zeer laag was. Dit illustreert de brede aard van de voordelen van TCJA.,

met een Laag inkomen huishoudens met weinig belastingdruk te snijden in de eerste plaats, uitgedrukt in dollar, is ook de reden waarom “tax cut” voorstellen gericht op de lagere inkomens sterk afhankelijk zijn van de “restitutie credits” waarmee kan worden betaald uit boven een filers’ van de inkomstenbelasting als directe uitgaven door middel van het wetboek van de belasting. Bijvoorbeeld, de IRS rapporten dat filers beweerde $ 100 miljard in terugbetaalbare kredieten in 2017. Van dit bedrag, $ 5.4 miljard werd toegepast in de richting van het verminderen van de inkomstenbelasting lasten en $ 10 miljard ten opzichte van andere federale belastingen., De resterende $84,6 miljard werd hoofdzakelijk omgezet in subsidiecontroles, meestal van het in aanmerking komen voor het Earned Income Credit ($56,8 miljard) en de extra Child Tax Credit ($23,3 miljard). Lagere belastingtarieven toestaan Amerikanen om meer van hun verdiende inkomen te houden, terwijl terugbetaalbare belastingkredieten bieden subsidies.

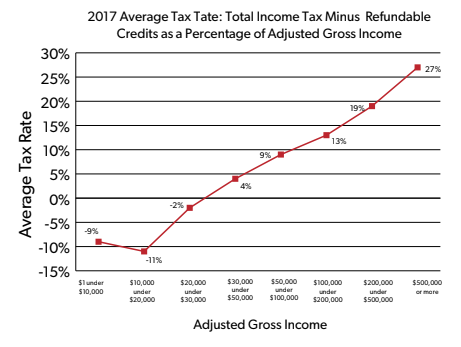

de IRS 2017 gegevens blijkt dat filers met AGI onder $30.000 had een gemiddelde inkomstenbelasting tarief dat negatief was, dankzij de terugbetaalbare credits. Als filers ‘ inkomen stijgt, de gemiddelde belasting over het algemeen toegenomen., Die in een bereik van onder tot net boven het inkomen van de middenklasse, met AGIs in het bereik van $50.000 tot $200.000, betaalde een gemiddelde inkomstenbelasting van 10,8 procent. De top één procent (inkomens boven $515.371) betaalde een gemiddelde inkomstenbelasting tarief van bijna 27 procent.

conclusie

de verdeling van de belastingdruk is een belangrijke kwestie die van invloed is op het debat over het belastingbeleid nu de race voor het Witte Huis in 2020 opwarmt., Wanneer we kijken naar de inkomstenbelasting alleen, de federale overheid de grootste inkomstenstroom, de huidige cijfers van de IRS laten zien dat Amerika ‘ s code blijft zeer progressief. Huishoudens met een lager inkomen worden geconfronteerd met negatieve belastingdruk, waarbij de effectieve tarieven gestaag stijgen naarmate het inkomen stijgt. Dit suggereert dat elke vorm van belastingplan bedoeld om te betalen voor een massale uitgaven programma zoals “Medicare for All” of vergeving van studentenleningen zou een harde tijd het verhogen van voldoende inkomsten zonder drastisch verhogen van de belastingen op huishoudens met een gemiddeld inkomen.,

een verantwoord belastingstelsel verlicht de lasten voor degenen aan de onderkant die hun weg naar boven proberen te vinden. Maar het moet ook oppassen dat de marginale tarieven op de hogere niveaus geen negatieve prikkels geven voor hogere inkomens en productiviteit. Het maken van een van de meest progressieve inkomstenbelasting codes in de wereld nog meer progressieve risico ‘ s te doen dat.