TSP-bijdrage. Mijn echtgenoot veranderde onlangs haar TSP bijdrage omdat haar vriend haar vertelde om. Ze heeft momenteel: L2030 80%, C-fonds 10% en S-fonds 10%. Ze gaat over vier jaar met pensioen. Bent u het ermee eens dat het in haar belang is om te gaan: G-fonds 70%, C-fonds 20%, en S-fonds 10%. Ik ben een beginner met de markt, maar de L-2030 draagt al bij aan zowel de C & s fondsen.– – Rudy

Wat is de ideale toewijzing van de TSP?,

Het toewijzen van uw TSP, afhankelijk van uw medewerker, zien we deze toepassing meer dan we willen.

we noemen dit de ” waterkoeler theorie.”Wat betekent, je krijgt om te bezoeken met uw collega over de TSP, en de ene partij is of heeft het beter gedaan dan de andere, dus de andere partij verandert hun toewijzingen aan te passen.

één persoon weet niet welke opties te kiezen en vraagt een medewerker die hij vertrouwt om advies.,

wanneer een federale werknemer naar een medewerker luistert voor beleggingsadvies, moet hij eerst nadenken over een paar cruciale aspecten van wat de TSP is, hoe het werkt en waarvoor het is ontworpen.

waarvoor is de TSP ontworpen?

hopelijk zijn uw toewijzingen binnen de TSP ontworpen om gelijke tred te houden met de kosten van inflatie bij pensionering en fondsen te verstrekken om u te ondersteunen tijdens uw Niet-werkende jaren.

vaak denken mensen aan de TSP als een doellijn, “als Ik X hoeveelheid dollars in mijn account heb, dan kan ik met pensioen gaan…” deze manier van denken kan problematisch zijn.,

Investeringen fluctueren. Markten kunnen volatiel zijn en het kan jaren duren voordat ze zich herstellen, vaak 5+. Het instellen van een doellijn, een bepaald aantal voor uw TSP, houdt geen rekening met de eb en flow van de markt. Uw TSP, zelfs in pensionering, zal fluctueren, en dat kan goed en slecht zijn.

wanneer markten omhoog gaan, voelt het best goed! Wanneer markten afnemen, voelt het niet goed.

onthoud, de TSP is niet gedeisgneerd om je “naar” pensioen te krijgen. De TSP is ontworpen om je “door” pensioen te krijgen.,

uw TSP moet worden toegewezen op een manier die uw levensverwachting omvat.

daarom is het van cruciaal belang om onze 5-jaarregel voor uw TSP te onthouden, zodat we geen emotioneel gebaseerde, potentieel verwoestende financiële beslissingen nemen.

de 5 jaar TSP regel

geld dat u nodig hebt om uw levensstijl te ondersteunen binnen de komende 5 jaar, hoort niet belegd te worden in de aandelenmarkt.,

wij geloven sterk in deze regel, dus we zullen het een beetje luider zeggen voor de mensen in de rug, “geld dat je nodig hebt om te besteden om uw levensstijl te ondersteunen binnen de komende 5 jaar hoort niet belegd in de aandelenmarkt.”

markten fluctueren, en als ze dat doen, nemen degenen die geen financieel plan hebben vaak emotioneel gedreven financiële beslissingen over hun beleggingen.

bijvoorbeeld, herinner je je juni 2008, toen de markten met bijna 20% daalden?,

hoeveel federale werknemers haastten zich naar hun computers om geld over te maken naar het G-fonds nadat de markten al verliezen hadden geleden.

of, zoals we zouden kunnen zeggen, hoeveel federale werknemers hebben hun verliezen in die periode geblokkeerd omdat ze geen financieel plan voor pensionering hadden en niet bereid waren om de markt neergang te doorstaan?

na 2008 spraken we met verschillende Feds die hun pensioen met jaren verlengden vanwege de verliezen die ze in 2008 hebben geleden tijdens de wereldwijde financiële Crisis.

wanneer begonnen de markten eindelijk tekenen van gezond herstel te vertonen?,

- 2009

- 2010

- 2011

- 2012

- 2013

5 jaar later herstelden de markten. Natuurlijk, men kan nooit de toekomst voorspellen, en alle markten zijn volatiel, maar het hebben van een plan in de plaats over hoe je zal omgaan met de markt neergang wanneer het gebeurt is van cruciaal belang voor uw financiële gezondheid.

toewijzing van uw TSP

u dient uw TSP toe te wijzen in overeenstemming met uw beleggingsdoelstellingen en tijdshorizon. Hier is wat we bedoelen met dat …

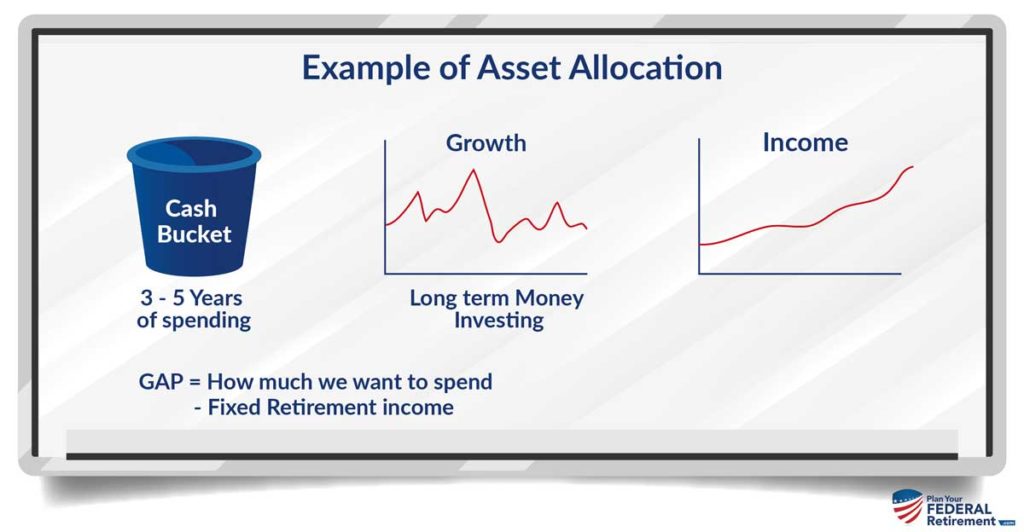

omdat we u, Rudy of uw vrouw niet kennen, kunnen we u geen specifiek beleggingsadvies geven., We kunnen onze strategie voor federale werknemers met u delen, die we de “emmer” – aanpak noemen, zodat u de theorie over hoe te investeren kunt begrijpen op basis van wat de TSP is ontworpen om te doen: helpen uw levensstijl aan te vullen en de inflatie bij te houden door met pensioen te gaan.

The Cash Bucket

Je raadt het al, geld dat je nodig hebt om te besteden in de komende 5 jaar hoort niet belegd te worden in de aandelenmarkt.

in plaats daarvan zien we dit graag in cash.

de terugslag die we krijgen van mensen als we hierover praten is dat ” nou, het maakt nauwelijks interesse als het in contanten is.,”

Correct.

Het is ook niet onderhevig aan marktschommelingen.

Wat is uw hiaat? U heeft uw pensioen, uw sociale zekerheid, maar er zal een kloof tussen wat u ontvangt en wat u nodig hebt of wilt als uw levensstijl. Dit is waar de TSP komt in aanvulling.

wat dat ” gap ” getal ook is voor de komende 3-5 jaar willen we zien in cash, niet belegd.

De Groeibak

De groeibak ligt normaal gesproken binnen de VVD, de C, S en I-fondsen. Ze fluctueren vaak. Ze ervaren zowel groei als contracties overuren.,

De groeibak moet in de geldbak worden gevoerd om deze aan te vullen.

hierdoor hebben uw beleggingen tijd om te herstellen tijdens neergang.

hoeveel van uw portefeuille moet worden verdeeld over de C -, S-en I-fondsen over verschillende factoren: uw kloof, uw doelstellingen en natuurlijk uw risicotolerantieniveaus.

wij geven geen algemeen advies, dus kunnen we Rudy hier geen specifiek beleggingsadvies geven.

The Income Bucket

deze emmer is voornamelijk dividend betalende aandelen. Een sterke allocatie van bedrijven die dividenden aan aandeelhouders verstrekken.,

dividenden zijn niet gegarandeerd, dus verwar het woord “inkomen” niet met de gedachte dat het onbepaald zal zijn. Bedrijven kunnen en zullen hun dividenden in de loop van de tijd veranderen.

we bespreken deze strategie veel in onze 3-kritische concepten cursus voor federale werknemers.,

3-Critical Concepts Course for Federal Employees

of u nu een FERS federal employee bent die nog een paar jaar verwijderd is van uw pensioen en er zeker van wilt zijn dat u al uw voordelen begrijpt en hoe ze in uw pensioen puzzel passen – of u bent klaar om met pensioen te gaan in minder dan een jaar en u wilt er zeker van zijn dat u niets mist – u wilt er zeker van zijn dat u deze webinar series bekijkt.,

wanneer u alle video ‘ s in deze workshop bekijkt – bent u een aantal stappen voor op de meeste federale werknemers die geen idee hebben dat ze deze kritische concepten missen.

er zijn 3 video ‘ s in de serie en elke video is ontworpen om voort te bouwen op de vorige.

u wilt alle video ‘ s bekijken om er zeker van te zijn dat u geen van deze cruciale Concepten mist in uw federale pensioenplanning.