(pdf)

introduktion

mange venstreorienterede politikere har hævdet, at skattesystemet er rigget til gavn for dem øverst, og at de velhavende ikke betaler deres “rimelige andel.”Dette er brugt til at retfærdiggøre de enorme skattestigninger, som Rep. Alexandria Ocasio-Cortez (D-NY), som argumenterede for øverste skattesatser på 70 procent eller mere, og præsidentkandidater Sen. Elizabeth Warren (D-MA) og Sen., Bernie Sanders (i-VT) indfører også stejle nye formueskatter. Indkomstskatten er kun en del af skattebyrderne, som amerikanerne står overfor, men den genererer langt de fleste indtægter (over $1.7 billioner) og ændres hyppigere end andre dele af skattelovgivningen. Derfor er indkomstskatten kernen i mange af de politiske og politiske samtaler om skattebyrder og deres indvirkning på husholdningernes budgetter.,

men nye data fra Internal Revenue Service (IRS) viser, at indkomstskattesystemet er vokset mere og mere progressivt siden 1980, selv da de øverste marginale skattesatser er blevet reduceret markant. De øverste indkomster bærer størstedelen af indkomstskattebyrden, langt overstiger deres justerede bruttoindkomstandel, mens de i bunden stort set skånes for indkomstskatter.,

For historiske oplysninger:

- Analyse af, hvem Der Betaler indkomstskat TY2016

- Analyse af, hvem Der Betaler indkomstskat TY2015

- Analyse af, hvem Der Betaler indkomstskat TY2014

- Der Betaler Skat TY2013

- Der ikke Betaler Skat?

nye data fremhæver progressivitet af Indkomstskattekode

hvert efterår offentliggør IRS ‘ s statistik over indkomstafdeling en komplet rapport om individuel selvangivelse. Den seneste rapport dækker skatteår 2017 (indgivet i 2018).,

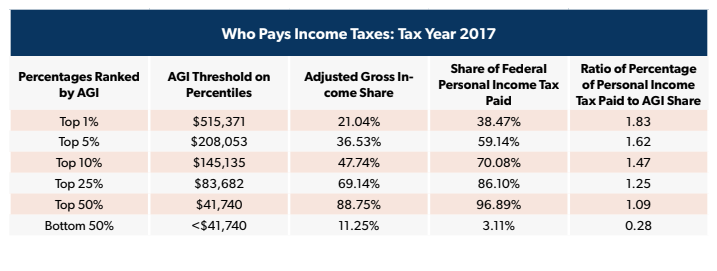

De nye data viser, at top 1 procent af lønmodtagerne (med indkomster over $515,371) betalt næsten 39 procent af alle indkomstskatter, lidt op fra det foregående skatteår er 37 procent andel. Mængden af skatter betalt i denne percentil er næsten dobbelt så meget deres justerede bruttoindkomst (AGI) belastning.

de øverste 10 procent af arbejdstagerne bar ansvaret for 70 procent af alle betalte indkomstskatter lidt fra 2016 – mens halvdelen af alle skattefilere betalte 97 procent af alle indkomstskatteindtægter., Angiver graden af progressivitet i koden, bunden 50 procent af lønmodtagerne tog hjem 11 procent af den samlede landsdækkende indkomst, mens de skylder 3 procent af alle indkomstskatter.

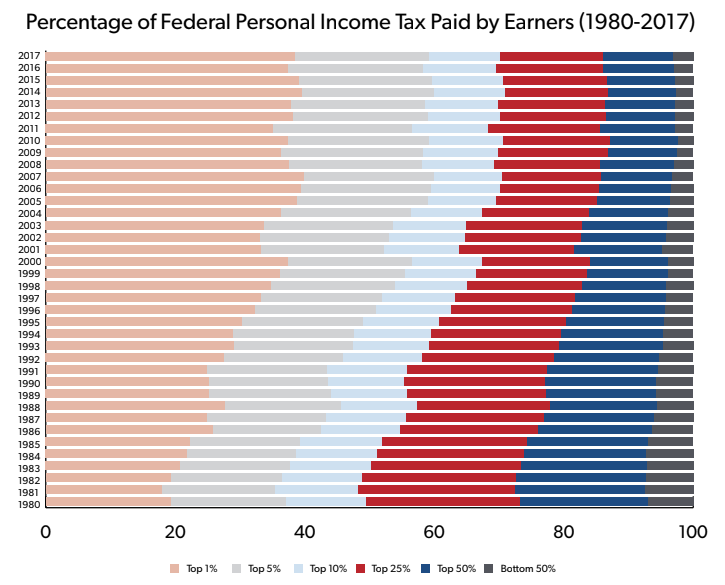

NTUF har indsamlet historiske data til sporing fordelingen af den føderale indkomstskat byrde tilbage til 1980. I det år var indkomstskatteandelen for den øverste procent af filers 19 procent-halvdelen af hvad det er nu (38, 5 procent)., Og dette skete på trods af den øverste marginale indkomstskattesats, der faldt fra 70 procent i 1980 til 39, 6 procent i 2013 til 2017. På den anden side af spektret er de nederste 50 procents andel blevet skåret. I 1980 stod det på 7 procent. Det faldt til et lavt niveau på 2.4 procent i 2010 (under recessionen), før det gradvist steg til 3.1 procent i 2017, efterhånden som økonomien blev forbedret.

Dette vil være det sidste år med data fra før gennemførelsen af skattelettelser og Jobs Act (TCJA)., Imidlertid, mange af bestemmelserne i TCJA, inklusive lavere skattesatser, næsten fordobling af standardfradraget, og udvidelse af børneskattekredit, forventes at resultere i, at de øverste lønmodtagere bærer en endnu større andel af indkomstskattebyrden.

tendenserne er klare: koden er blevet mere og mere progressive, og når folk får lov til at beholde flere af deres egne penge, de trives, bevæge sig op ad den økonomiske rangstige, og betale en større del af den indkomst, skat regningen for dem, der ikke er.,

skattelettelser og skat Fairness

efter regnskab for lav indkomst niveauer og forskellige skattefradrag, 32 procent af afkastet i skat år 2017 betalte ingen indkomstskat. Dette tal er steget betydeligt fra 21.3 procent i 1980, men antallet af ikke-skattepligtige afkast er faldet fra et højt på næsten 42 procent i 2009 under recessionen.

Tcja forventes at fjerne yderligere personer fra indkomstskatruller ved at øge standardfradraget og udvide refunderbare kreditter., En komplet IRS analyse af de Skattemæssige År 2018 vil ikke være tilgængelige indtil et år fra nu, men Tax Policy Center (TPC) og David Splinter af det Fælles Udvalg om Beskatning hver anslået, at TCJA vil føre til en 2% og 3 procentpoint stigning, henholdsvis i antallet af filers på grund af nul-indkomst i skat.

ikke desto mindre angriber progressive kontinuerligt TCJA eller enhver anden indkomstskattenedsættelse som “urimelig” ved at hævde, at det udelukkende er til gavn for de velhavende. Dette ignorerer, at de fleste skatteydere betalte mindre takket være TCJA., Faktisk estimerer TPC, at næsten to tredjedele af husholdningerne betalte mindre indkomstskatter i 2018, end de ville have under pre-TCJA-koden, mens 6 procent betalte mere (Mest på grund af den nye loft på staten og det lokale skattefradrag, der påvirker beboere i højskattestater).

og mens den samlede dollarværdi af skattenedsættelser naturligvis er højest blandt dem med meget høje indkomster, der betaler høje effektive satser, viser en velrenommeret dynamisk analyse, at skattenedsættelser i procent af indkomsten ligger mellem 2,0 og 2.,8 procent for hver af de fem indkomstkvintiler ved udgangen af et 10-årigt scoringsvindue. Mens den øverste kvintil ser den største reduktion, drager alle kvintiler fordel af den økonomiske vækst, der er ansporet af TCJA og dens skattenedsættelser. Den næststørste kommer i den laveste kvintil, hvor skattebyrderne allerede var meget lave. Dette illustrerer den brede karakter af tcjas fordele.,

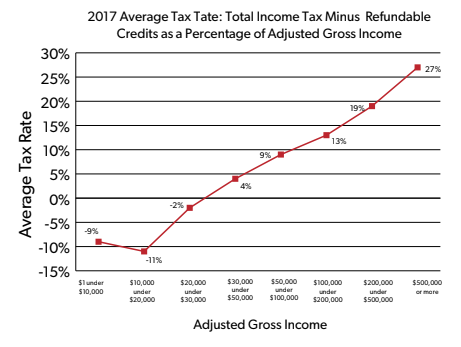

husholdninger med Lav indkomst, der har meget lidt skattebyrden til at skære i første omgang, målt i dollar, er også grunden til, at “skatte-klip” forslag rettet mod husholdninger med lav indkomst er afhængige af at “refunderbare credits”, som kan betales ud over en filers’ skatteforpligtelser som direkte udgifter via skattelovgivningen. For eksempel rapporterer IRS, at filers hævdede $100 milliarder i refunderbare kreditter i 2017. Af dette beløb blev 5.4 milliarder dollars anvendt til reduktion af indkomstskattebyrder og 10 milliarder dollars mod andre føderale skatter., De resterende $84.6 milliarder primært var konverteret til tilskud, kontrol, for det meste ikke er berettiget til Optjent Indkomst, Kredit ($56.8 mia.) og den Ekstra Barn Tax Credit ($23.3 mia.). Lavere skattesatser giver amerikanerne mulighed for at beholde mere af deres arbejdsindkomst, mens refunderbare skattekreditter giver tilskud.IRS 2017-dataene viser, at filere med AGI under $30,000 havde en gennemsnitlig indkomstskattesats, der var negativ takket være de refunderbare kreditter. Som filers ‘ indkomst stiger, den gennemsnitlige skat generelt steget., De i et interval fra under til lige over middelklassens indkomst, med AGIs i området fra $50,000 til $200,000, betalte en gennemsnitlig indkomstskattesats på 10.8 procent. Den øverste procent (indkomster over $ 515,371) betalte en gennemsnitlig indkomstskattesats på næsten 27 procent.

Konklusion

fordeling af skattebyrden er et vigtigt spørgsmål, der påvirker debatten omkring skattepolitik, som 2020-race til det Hvide Hus varmes op., Når man ser på indkomstskatten alene, den føderale regerings største indtægtsstrøm, viser de nuværende tal fra IRS, at Amerikas kode forbliver meget progressiv. Husholdninger med lavere indkomst står over for negative skattebyrder, hvor effektive satser stiger støt, når indkomsten stiger. Dette antyder, at enhver form for skatteplan, der er beregnet til at betale for et massivt udgiftsprogram som “Medicare for all” eller tilgivelse af studielån, ville have svært ved at skaffe tilstrækkelige indtægter uden dramatisk at øge skatten på husholdninger med mellemindkomst.,

et ansvarligt skattesystem letter byrden for dem i bunden, der stræber efter at arbejde sig op. Men det skal også være forsigtig med, at marginalrenterne på de højere niveauer ikke giver incitamenter til større indtjening og produktivitet. At gøre en af de mest progressive indkomstskattekoder i verden endnu mere progressive risici ved at gøre netop det.