Wenn Sie dies lesen, wissen Sie, wie wichtig es ist, viele Zahlungsarten zu akzeptieren, da Sie einem Kunden niemals“ Nein “ sagen möchten. Dies ist exponentiell wichtig für Käufe von mehr als $ 100, da Schecks für 1 von 5 dieser Transaktionen verwendet werden.

Wenn der Film Catch Me Von 2002, wenn Sie uns etwas beibringen können, war es, dass Unternehmen niemals naiv oder zu vorsichtig sein können, wenn Sie Schecks akzeptieren., Mit Dollarscheinen können Sie einen gefälschten Stift verwenden oder ihn bis zum Licht halten und sehen, ob die entsprechenden Wasserzeichen, Sicherheitsfäden und farbverschiebende Tinte vorhanden sind.

Kontrollen sind härter mit dem Augentest zu überprüfen. Im Gegensatz zu Bargeld gibt es beim Scheckdruck keine Konsistenz. Selbst bei der Bestellung bei ihrer Bank können Verbraucher benutzerdefinierte Schecks mit einer Vielzahl von Methoden erstellen, einschließlich Vorlagen ihres Finanzinstituts, Hochladen von Familienfotos und sogar Drucken von Schecks zu Hause auf verifiziertem Scheckpapier.,

So, sie können nicht einfach halten eine überprüfen bis zu die licht so einige magische anzeige wird ihnen sagen,, “ dies ist eine echte überprüfen, sie können akzeptieren.“

Als Geschäftsinhaber möchten Sie 100% sicher sein, dass ein Scheck echt ist und vor der Einzahlung nicht abprallt. Sie möchten nicht mit einer Rückgabegebühr für den Einzahlungsgegenstand bestraft werden, die allgemein als Rückgabegebühr bezeichnet wird. Ab September 2014 betrug die durchschnittliche Rückgabegebühr für Einlagenposten bei den 10 größten Banken in Amerika 12,85 USD pro Scheck.

Also, wie können Sie überprüfen, ob ein Scheck gut ist? Lassen Sie uns Ihnen helfen.,

Fragen zu stellen

Zunächst möchten Sie natürlich die Dollarbeträge in der Rechtszeile sowie in der Box abgleichen. Um zu überprüfen, ob ein Scheck gut ist oder nicht, sind einige Fragen zu stellen:

- Gibt es ein Banklogo oder eine Adresse in der unteren linken Ecke?

- Gibt es unmittelbar nach der Rechtslinie ein Sicherheitsschloss?

Wenn die Telefonnummer der Bank gedruckt wird, wird nicht empfohlen, sie anzurufen, da Sie möglicherweise mit einem falschen „Banker“ sprechen.“Sollten Sie anrufen, recherchieren Sie die Bank selbst und rufen Sie die auf der Website angegebene Nummer an., Und beachten Sie, dass Finanzinstitute aufgrund von Datenschutzgesetzen ohnehin nicht verpflichtet sind, Ihnen viele Informationen offenzulegen.

Eine andere Sache zu beachten: Sie können immer verlangen, Check-zahlende Kunden ziehen Geld auf einer lokalen Bank, auf diese Weise können Sie persönlich die Bank besuchen, um Ihre Kunden und Schecks Gültigkeit zu bestätigen. Dies ist jedoch nicht praktisch. Es sollte nicht erwartet werden, dass Sie jedes Mal eine Bank besuchen, wenn Ihre Kunden per Scheck bezahlen. Es ist ein Echtzeit-Drain (Fahren zur und von der Bank, Warten in der Schlange, etc.) und auch eine Verschwendung von Gas., Außerdem möchten Sie potenzielle Kunden, die außerhalb der Stadt leben, möglicherweise nicht entfremden.

Nehmen Sie Autohändler für example…Is ist es für sie möglich, dass alle Autokäufer in derselben Stadt wie ihr Autohaus wohnen? Oft reisen Autokäufer zum besten verfügbaren Preis aus der Stadt oder weil ein Autohaus genau die Marke / das Modell / die Farbe hat, die er kaufen möchte. In diesem Fall würden Autohändler ihren Kundenstamm für Kunden, die per Scheck bezahlen möchten, erheblich einschränken.,

MICR Line Requirements

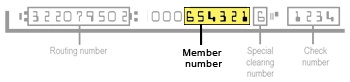

Zweitens verfügt jede echte Prüfung über eine MICR-Zeile (Magnetic Ink Character Recognition), die die Bankleitzahl, die Kontonummer und die Prüfnummer enthält. Nicht nur das, sondern die MICR-Linie sollte nicht wie ein glänzender neuer Penny herausragen. Es sollte genau das Gegenteil sein – stumpf, flach auf den Scheck ohne erhöhte Tinte gedruckt.

Zweitens verfügt jede echte Prüfung über eine MICR-Zeile (Magnetic Ink Character Recognition), die die Bankleitzahl, die Kontonummer und die Prüfnummer enthält. Nicht nur das, sondern die MICR-Linie sollte nicht wie ein glänzender neuer Penny herausragen. Es sollte genau das Gegenteil sein – stumpf, flach auf den Scheck ohne erhöhte Tinte gedruckt.

Wenn die MICR-Zeile vorhanden ist und allen Anforderungen entspricht, bedeutet dies, dass Sie sich sicher fühlen sollten, sie zu akzeptieren?, Nein, denn MICR-Linien haben sehr spezifische Schriftarten, die nur zertifizierte Prüfverarbeitungsgeräte lesen können. Die beiden bekanntesten Schrifttypen, die internationalen Standards entsprechen, sind E-13B und CMC-7.

Aus diesen Gründen trägt die Änderung der MICR-Linie in irgendeiner Weise zu 62% aller gefälschten Kontrollen bei. Ziemlich beängstigend, wenn Sie darüber nachdenken, weil Sie nicht möchten, dass Ihr Unternehmen zu dieser Statistik beiträgt!,

Überprüfen Sie Ihre Check Writer-Datenbank

Haben Sie von den kleinen schwarzen Kästchen gehört, die Sie bei Ihrem Finanzinstitut kaufen können, um einen Scheck zu scannen und seine Legitimität innerhalb von Sekunden zu überprüfen? Oh, du hast keinen? Das liegt daran, dass es keine Blackbox gibt.

Nur Finanzinstitute und ausgewählte Geschäftstypen haben die Genehmigung, auf Informationen über das Konto eines Scheckschreibers zuzugreifen. Diese Datenbanken enthalten sehr wertvolle Informationen über Millionen von Scheckschreibern, einschließlich: Ist das Konto des Scheckschreibers geöffnet oder geschlossen?? Was ist ihr Scheck schriftlich Geschichte?, Haben sie jemals einen Scheck abgeprallt?

Wie bekommen Sie Ihre Hände auf Check Writer Datenbanken? Die Partnerschaft mit einem Check-Service-Unternehmen, das Zugriff auf sie hat, ist Ihre einzige Chance. Zugegeben, Sie werden nicht selbst in die Datenbank schauen können. Ihr Check-Service-Unternehmen fungiert als Ihre Augen und Ohren und führt das schwere Heben durch, um Ihnen bei der Überprüfung der Kontrollen zu helfen.

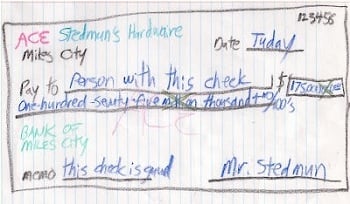

Der“ check “ hier rechts ist aus vielen Gründen offensichtlich eine Fälschung. Wie wäre es mit einem etwas härteren Test? Glaubst du, du hast die Koteletts, um einen echten Scheck von einer Fälschung zu erkennen? Versuchen Sie sich an der Fake Check Challenge.,

Der“ check “ hier rechts ist aus vielen Gründen offensichtlich eine Fälschung. Wie wäre es mit einem etwas härteren Test? Glaubst du, du hast die Koteletts, um einen echten Scheck von einer Fälschung zu erkennen? Versuchen Sie sich an der Fake Check Challenge.,

Machen Sie keinen Fehler, schlechte Schecks verbrennen ein Loch in die Gewinne Ihres Unternehmens. Die vorherigen Abschnitte sind sicherlich ein guter Anfang, um zu überprüfen, ob eine Überprüfung gut ist oder nicht.

Aber bei weitem der beste Weg, um einen Scheck zu überprüfen, ist es zu verlassen Service-Profis zu überprüfen, die Check-Verifizierungsdienste zur Verfügung stellen. Check-Service-Unternehmen haben Zugriff auf die oben genannten Check Writer-Datenbanken und spezielle Methoden, um jeden Scheck, den Sie an Ihrer Verkaufsstelle ausführen, zu „empfehlen“ oder „nicht zu empfehlen“. Überprüfungsdienste autorisieren Überprüfungen in Sekundenschnelle per Telefon, Terminal oder Internet.